Vihreät yrityslainat kasvattavat suosiotaan, mutta sijoittajan voi olla hankalaa arvioida kuinka vihreitä nämä sijoitukset todella ovat. Mistä tietää, milloin vihreä on oikeasti vihreää eikä vain arvopaperin tarttuva nimi?

Parhaiten siinä onnistuu konkretiaa etsien ja vahvalle ESG-pohjalle rakentaen. Itse yrityslainan lisäksi on hyvä tarkastella myös yrityksen laajempia ympäristötavoitteita.

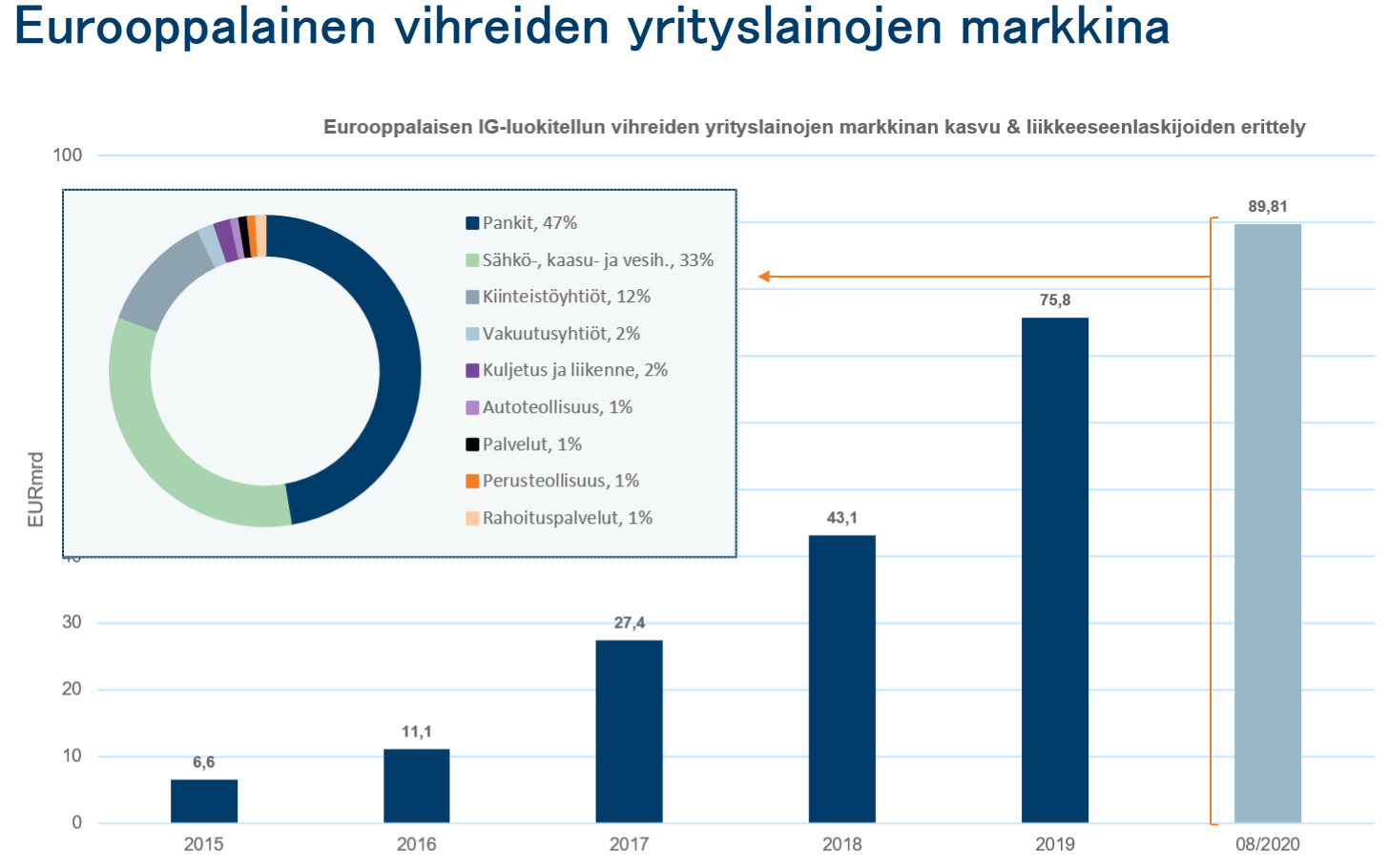

Aiemmin ”vihreää” ongelmaa ajattelivat vain ympäristönsuojelijat ja he näkivät suuryritykset osana ongelmaa. Mutta nykyään yritykset ovat itse ottaneet yhä isomman roolin ympäristön kannalta tärkeiden haasteiden ratkaisemisessa. Tämä näkyy myös liikkeelle laskettujen vihreiden yrityslainojen eli vihreiden hankkeiden rahoittamiseen keskittyneiden joukkovelkakirjalainojen alati kasvavassa määrässä ja suosiossa.

Lähde: Evli & Bloomberg

Myös sijoittajan kannalta vihreät yrityslainat ovat kiinnostava mahdollisuus. Moni kuitenkin suhtautuu termiin ”vihreä” varauksella, eikä syyttä, sillä yhteisesti sovittua määritelmää ”vihreälle” tai yksiselitteistä ympäristövaikutusten mittaristoa ei ole. Sinun oma määritelmäsi ”vihreästä” voi poiketa kaupungin toisella puolella sijaitsevan suuren energiayhtiön määritelmästä. Mistä siis tietää, onko sijoituksen vihreä aidosti vihreää?

Onnistuneet sijoitukset vaativat sekä yrityslaina- että ESG-osaamista

Vihreisiin yrityslainoihin sijoittaminen vaatii monipuolista osaamista. Korkosijoittamisen lisäksi tarvitaan myös laajaa asiantuntemusta sijoitusten vastuullisuuden analysoinnista.

Evlin vahvuudet hyppäävät tässä peliin mukaan. Evlin uudessa, vihreisiin yrityslainoihin keskittyneessä Green Corporate Bond -rahastossa yhdistyvät kaksi osa-aluetta, joissa meillä Evlillä on vankka osaaminen ja pitkät perinteet: yrityslainat ja ESG.

Ehkä olet kiinnostunut ideana green bondeista, mutta et ole innostunut valtion joukkovelkakirjoista? Ei hätää, Evlin Green Corporate Bond -rahasto keskittyy yksinomaan vihreisiin yrityslainoihin, mikä on harvinaislaatuista koko Euroopan mittapuulla. Monissa green bond -rahastoissa on mukana merkittävällä painotuksella myös esimerkiksi valtioiden ja valtiollisten toimijoiden liikkeeseen laskemia joukkolainoja, joten halusimme tuoda markkinoille pelkästään yrityslainoja sisältävän tuotteen. Näin voimme myös tarjota selkeästi kohdennetun vihreän ratkaisun osaksi yrityslaina-allokaatiota.

Pitkän linjan yrityslainaosaamisen lisäksi Green Corporate Bond -rahasto rakentuu myös vankan ESG-osaamisen päälle. Evlillä on pitkät perinteet ESG-sijoittamisessa, ja vastuullisuus on myös yksi strategisista painopistealueistamme. Kaikki Evlin rahastot noudattavat vastuullisen sijoittamisen periaatteita, jotka määrittävät kriteerit kiistanalaisten toimialojen poissulkemiselle ja varmistavat, että vastuullisuus huomioidaan aktiivisesti sijoitustoiminnassa.

Aidosti vihreä yrityslaina on konkreettinen ja sopii myös isompaan kuvaan

Mutta mitä yrityslainan ”vihreys” oikeastaan tarkoittaa – ja kuinka sitä uudessa rahastossamme seurataan? Pitääkö vain luottaa liikkeellelaskijan sanaan ja uskoa, että se vain on ”vihreää”? Ei, laitamme heidät mikroskoopin alle ja seuraamme heitä varmistaaksemme, että he pitävät lupauksensa.

Kun yritys laskee liikkeeseen vihreän yrityslainan, sen on laadittava dokumentti yrityslainan käyttötarkoituksesta ja odotetuista ympäristövaikutuksista. Tätä dokumenttia kutsutaan vihreän yrityslainan viitekehykseksi (green bond framework). Siihen paneutuminen on tärkein askel yrityslainan vihreyden selvittämisessä.

Evlin rahastoon valittavien yrityslainojen on ensin täytettävä ICMA:n vihreitä tai kestäviä joukkolainoja koskevat periaatteet . Ne sisältävät liikkeeseenlaskijoille suunnattuja suosituksia siitä, kuinka varojen käyttöä, hankkeiden arviointia ja valintaa koskevia prosesseja, varojen hallinnointia ja raportointia tulisi kuvata vihreiden yrityslainojen viitekehyksessä.

Tietyissä tapauksissa voimme myös sijoittaa yrityslainoihin, jotka eivät seuraa ICMA:n periaatteita, mikäli liikkeeseenlaskijan toimintaa voidaan pitää kokonaisuutena tarkastellen kestävänä (ns. pure play -liikkeeseenlaskijat). Tällaisia ovat esimerkiksi tuulivoimaloita tai aurinkopaneeleja tuottavat yhtiöt.

Vihreän yrityslainan viitekehyksen on kuvattava selkeästi, millaisista hankkeista on kyse. Tarkastelemme etenkin varojen käyttöä eli sitä, millaisiin hankkeisiin yrityslainalla kerättyjä varoja on tarkoitus allokoida. Soveltuvia projekteja voivat olla esimerkiksi uusiutuvaan energiaan, saastumisen ehkäisyyn, ilmastonmuutokseen sopeutumiseen, kiertotalouteen tai vihreään rakentamiseen liittyvät hankkeet.

Viitekehyksestä on hyvä etsiä myös konkretiaa. Sijoittajan kannalta on edullista, että hankkeiden valintakriteerit ja odotetut ympäristöhyödyt on kuvattu mahdollisimman tarkasti: mitä konkreettisempi viitekehys on, sitä paremmin se auttaa sijoittajaa arvioimaan yrityslainan vihreyttä ja siten sopivuutta omaan portfolioon.

Varsinaisen yrityslainan lisäksi on tärkeää analysoida myös yrityksen laajempia strategisia tavoitteita sekä sitä, kuinka hyvin vihreä yrityslaina istuu liikkeeseenlaskijan muuhun toimintaan ESG-näkökulmasta tarkasteltuna. Huolellisestikin dokumentoidun vihreän yrityslainan vastuullisuus joutuu ristiriitaiseen valoon, jos liikkeeseenlaskijan muu toiminta on ympäristön kannalta haitallista tai yhtiön toiminnassa on ESG-analyysin perusteella puutteita.

Vihreys ei luonnollisestikaan synny pelkistä suunnitelmista. Liikkeeseenlaskijat ovat sitoutuneet julkaisemaan vuosittain raportin, jossa varojen käyttöä ja hankkeiden vaikutuksia seurataan. Myös Green Corporate Bond -rahastosta tullaan vuosittain julkaisemaan rahastotason vaikuttavuus- ja allokaatioraportti näihin raportteihin perustuen.

Vastuullinen sijoittaminen on salkunhoidon ja vastuullisuustiimin tiivistä yhteispeliä

Kun tarkoitus on hakea sekä tuottoa että myötävaikuttaa ympäristölle edullisten hankkeiden toteutumiseen, on analysoitava riskejä ja mahdollisuuksia monesta eri näkökulmasta jokaisen sijoituskohteen kohdalla. Harvalla sijoittajalla on tähän aikaa tai osaamista, jolloin sijoitustuotteen valinnalla on suuri merkitys tavoitteiden toteutumisessa.

Usein sanotaan, että vastuullinen sijoittaminen on ”uusi normaali”. On aivan itsestään selvää, että sijoittajat edellyttävät salkunhoidon perustuvan selkeästi avattuun strategiaan, huolelliseen analyysiin sekä vankkaan osaamiseen. Uudessa normaalissa samanlaiset vaatimukset ulottuvat myös vastuullisuuteen: on laadittava kirkkaat kriteerit, seurattava ympäristö- ja yhteiskuntavaikutusten tilaa systemaattisesti ja tarvittaessa vaadittava sijoitussalkun yrityksiltä parempaa raportointia tai vastuullisempia toimia.

Jotta vihreiden yrityslainojen vihreä olisi aidosti vihreää, tarvitaan siis entistäkin tiiviimpää vuoropuhelua salkunhoidon ja vastuullisuustiimin välillä. Jos tiivis yhteistyö on tehokasta ja tehdään oikein eurooppalaiset yrityslainasijoittajat voivat tehdä vihreämpiä sijoitusvalintoja tuotto-odotuksista tinkimättä. Samoin kuin auton ostajan ei tarvitse valita ääripäistä Priuksen tai Mustangin välillä, kun hän voi sen sijaan valita Teslan ja nauttia molempien maailmojen parhaista puolista.

{{cta('737b36df-feb6-49c2-b52c-e2df1eca1ef2')}}