Tuottohakuinen vaikuttavuussijoittaminen osoittaa, että sijoitustuotot ja positiiviset vaikutukset maailmaan voivat kulkea käsi kädessä.

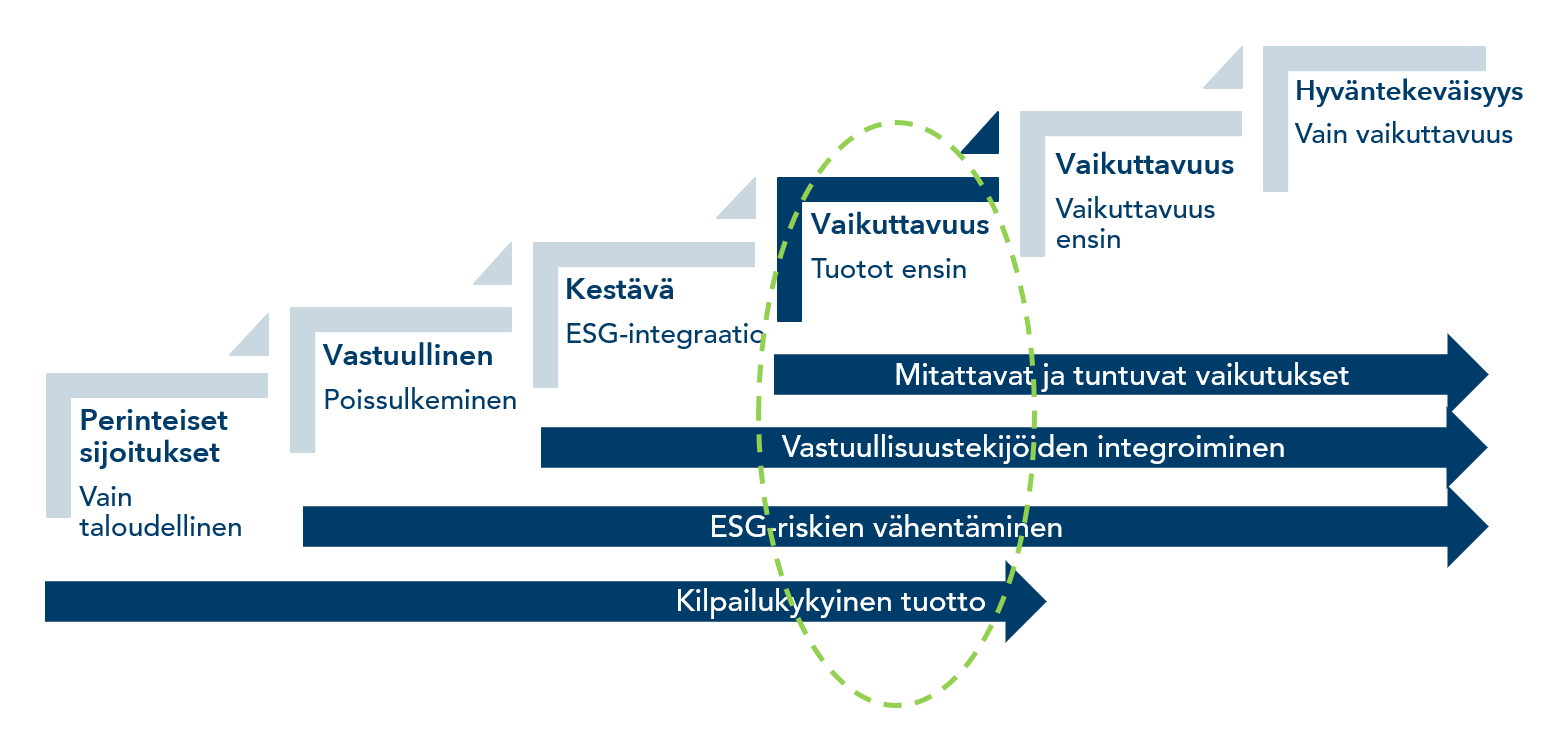

Erinomainen keino havainnollistaa ESG-sijoittamisen kehitystä on asteikko, jonka toisessa päässä on tuottohakuinen sijoittaminen ja toisessa hyväntekeväisyys. Vuosien varrella sijoittajat ovat asteittain siirtyneet puhtaasti taloudellisista tavoitteista kohti sijoitustoimintaa, joka tavoittelee myös mitattavia positiivisia muutoksia ympäristöön ja yhteiskuntaan. Kun sijoittajat siirtyvät asteikolla, myös riskit ja tuotto-odotukset muuttuvat.

Pääoman asteikko: mitä tavoittelet sijoittamisella?

Sovellettu kaaviosta ”The Spectrum of Capital”, Social Impact Investment Task Force, Asset Allocation Working Group (2014)

Sovellettu kaaviosta ”The Spectrum of Capital”, Social Impact Investment Task Force, Asset Allocation Working Group (2014)

Ensimmäinen askel perinteisestä sijoittamisesta eteenpäin on vastuullinen sijoittaminen (responsible investing). Vastuulliset sijoittajat nostavat esiin ympäristöön, yhteiskuntaan ja hallintotapaan liittyviä huolenaiheita ja suojelevat sijoitusten arvoa karttamalla riskialttiita toimintatapoja. Vastuullista sijoittamista tehdään pääosin poissulkemisen kautta: sijoituksista suljetaan pois yrityksiä tietyin kriteerein tai tietyiltä sektoreilta. Poissulkemisen vaikutuksista portfolion riskikorjattuihin tuottoihin on vaihtelevaa näyttöä. Tuoreet tutkimukset osoittavat, että poissulkeminen johtaa ”osapuilleen samaan tai heikompaan tuottoon kuin benchmark-indeksi” (SEC inquiry on ESG Issues, toukokuu 2020).

Seuraava askel asteikolla on kestävä sijoittaminen (sustainable investing), jossa ESG-riskit ja -mahdollisuudet otetaan huomioon sijoitusanalyysissa ja portfolion rakentamisessa. Akateemisten tutkimusten mukaan kehittyneiden ESG-toimintamallien omaksuminen kasvattaa sijoituksen arvoa ja auttaa saavuttamaan korkeampia riskikorjattuja tuottoja (Morgan Stanley 2019). Evli allekirjoitti YK:n vastuullisen sijoittamisen periaatteet jo vuonna 2010 ja on aktiivisesti tehnyt ESG-integraatiota.

"Vastuullisuussijoittamisesta on tullut varteenotettava keino tehdä hyvää ja saada kilpailukykyistä tuottoa"

Viimeisin kehitysaskel sijoittamisen asteikolla on vaikuttavuussijoittaminen (impact investing). Siinä sijoittajat keskittyvät sijoittamisen mitattaviin ja konkreettisiin positiivisiin vaikutuksiin. Siinä missä aikoinaan vaikuttavuussijoittaminen miellettiin hyväntekeväisyydeksi ja sen odotettiin tuoman markkinoita alhaisempia tuottoja, siitä on nyt tullut varteenotettava keino tehdä hyvää ja saada kilpailukykyistä tuottoa.

Mitä on tuottohakuinen vaikuttavuussijoittaminen?

Vaikuttavuusrahasto määrittelee selkeät tavoitteet positiivisille vaikutuksille ympäristöön tai yhteiskuntaan, käy keskustelua yritysjohdon kanssa ja mittaa tavoitteiden toteutumista. Akateeminen tutkimus osoittaa, että listattuihin yrityksiin sijoittamisella voi olla merkittävä vaikutus ympäristöön ja yhteiskuntaan ilman että tuottoja riskeerataan (Blaauwgeers, 2016).

Jotta yritystä voidaan pitää vaikuttavana, ei riitä, että sillä on YK:n kestävän kehityksen tavoitteiden kuvat vuosikertomuksessaan tai että se kertoo sitoutuneensa Pariisin ilmastosopimukseen. Yrityksen täytyy aktiivisesti vaikuttaa tärkeimpiin ympäristön ja yhteiskunnan kohtaamiin haasteisiin. Jos yritys esimerkiksi tarjoaa vähähiilistä teknologiaa, tuotteita ja ratkaisuja, niiden kasvihuonekaasupäästöjen täytyy olla merkittävästi alhaisempia kuin markkinoiden johtavilla vaihtoehtoisilla ratkaisuilla. Tai jos paljon vettä käyttävän toimialan, esimerkiksi tekstiiliteollisuuden, yritys toimii kuivuusuhan alla olevalla alueella, se voi tuottaa merkittävää positiivista vaikutusta tehostamalla vesitehokkuutta samalla kun se varmistaa, että myös paikallisyhteisöt saavat vettä.

On monia syitä sille, miksi tuottohakuiset sijoittajat pitävät vaikuttavuussijoittamista houkuttelevana vaihtoehtona. Ilmastonmuutos on noussut keskeiseksi teemaksi, vastuulliset teknologiat ovat kypsyneet, lainsäädäntö on muuttumassa, ja niin kuluttajat, varainhoitajat kuin sijoittajat painottavat yhä vahvemmin vastuullisia toimintatapoja.

Vanguardin perustaja John Bogle sanoo, että ”tuloskasvu ja osinkotuotto ovat keskeinen osa osakemarkkinoiden tuottoa”. Tuottohakuinen vaikuttavuussijoittaminen siirtää fokuksen sijoitusten arvon suojelemisesta arvoa tuottaviin mahdollisuuksiin sijoittamiseen. Esimerkkinä tästä ovat uusiutuvan energian teknologiayritykset, joilla on kasvupotentiaalia EU:n tavoitellessa uusiutuvan energian käytön kaksinkertaistumista vuoteen 2030 mennessä. Myös toimintaympäristön muutokset voivat tarjota kasvun mahdollisuuksia. Esimerkiksi monet perinteiset eurooppalaiset autovalmistajat investoivat 2024–2027 mennessä sähköisiin kulkuneuvoihin vastatakseen sekä kuluttajien että lainsäädännön vaatimuksiin – ja kasvattavat samalla todennäköisesti tuottojaan.

Finanssimarkkinat eivät ole vielä täysin arvottaneet siirtymää vähähiiliseen yhteiskuntaan. Myöskään sosiaaliset teemat, kuten edullinen terveydenhuolto tai saavutettava koulutus, eivät ole nousseet korkealle sijoittajien asialistalla. Tulemme kuitenkin näkemään merkittävän muutoksen sijoittamisen tavoitteissa, kun vauraus siirtyy millenniaalien käsiin. Tämä avaa uusia mahdollisuuksia sijoittajille tällä hetkellä ylenkatsotuissa vaikuttavuutta tavoittelevissa yrityksissä.

"Tuottohakuinen vaikuttavuussijoittaminen siirtää fokuksen sijoitusten arvon suojelemisesta arvoa tuottaviin mahdollisuuksiin sijoittamiseen."

Vaikuttavuusstrategioiden on osoitettu toimivan hyvin myös tuottojen näkökulmasta. Global Impact Investors Networkin vuonna 2020 tekemässä kyselyssä selvisi, että 68 prosenttia markkinatasoista tuottoa hakevista vaikuttavuusstrategioista tuottaa odotusten mukaisesti ja 24 prosenttia odotuksia paremmin. Samaa kertoo Impact Investing Instituten vuonna 2022 julkaisema raportti, jonka mukaan 90 prosenttia vaikuttavuussijoittajista kertoo vuoden 2021 tuottojen olleen linjassa tavoitteiden kanssa tai ylittäneen ne.

Tuottohakuinen vaikuttavuussijoittaminen on houkutteleva vaihtoehto sijoittajalle, joka haluaa kilpailukykyisen tuoton tavoittelun ohella myötävaikuttaa mitattavien positiivisten ympäristö- ja yhteiskuntavaikutusten syntymiseen.

Olga Marjasova, Salkunhoitaja, Evli-Rahastoyhtiö. Liikkeenjohdon Executive MBA -tutkinto (Executive Master of Business Administration), Aalto University Executive Education Oy. Sijoittamassa kestävään, monipuoliseen ja osallistavaan maailmaan. Viidentoista vuoden kokemus osakerahastonhoitajana. Evlissä vuodesta 2003 alkaen.

Olga Marjasova, Salkunhoitaja, Evli-Rahastoyhtiö. Liikkeenjohdon Executive MBA -tutkinto (Executive Master of Business Administration), Aalto University Executive Education Oy. Sijoittamassa kestävään, monipuoliseen ja osallistavaan maailmaan. Viidentoista vuoden kokemus osakerahastonhoitajana. Evlissä vuodesta 2003 alkaen.

Petra Hakamo, Vastuullisuusjohtaja, Evli Oyj. Kauppatieteiden maisteri, London School of Economics & Aalto Yliopisto. Kauppatieteiden ja valtiotieteiden kandidaatti, Tukholman Yliopisto. Vahva rahoituksen ja vastuullisuuden asiantuntijuus suurten yritysten, instituutionaalisten asiakkaiden sekä kasvuyritysten parissa.

Petra Hakamo, Vastuullisuusjohtaja, Evli Oyj. Kauppatieteiden maisteri, London School of Economics & Aalto Yliopisto. Kauppatieteiden ja valtiotieteiden kandidaatti, Tukholman Yliopisto. Vahva rahoituksen ja vastuullisuuden asiantuntijuus suurten yritysten, instituutionaalisten asiakkaiden sekä kasvuyritysten parissa.