Onko kohtuuhintaisten osakkeiden löytäminen vielä mahdollista? Kyllä on, vastaa Hans-Kristian Sjöholm Evlin Global Equities -tiimistä.

Tämä on ensimmäinen blogi sarjassa, jossa syvennymme Evlin Global Equities –tiimin strategiaan ja päivittäiseen työhön. Global Equities -tiimi sijoittaa edullisesti hinnoiteltuihin yhtiöihin, joilla on hyvä pitkän aikavälin kassavirta ja velanhoitokyky.

Osakemarkkinoiden korkeasta arvostustasosta on kirjoitettu paljon. Laajasti seurattu kolumnisti tiivisti keskustelun yhdysvaltalaisista osakemarkkinoista ytimekkäästi Bloombergin artikkelissa viime joulukuussa: “They look extremely expensive by almost any measure that compares them with their own sales, dividends, earnings or cash flow.” Jotkut ovat pohtineet, onko enää mahdollista löytää kohtuuhintaisia osakkeita meitä kiinnostavien yritysten joukosta.

Aliarvostettuja kassavirtayhtiöitä etsimässä

Maailma on suuri. Sen rajaamiseksi hyödynnämme seulontaa, joka auttaa meitä arvioimaan, kuinka hyvin yritys on onnistunut tuottamaan kassavirtaa lyhyellä ja pitkällä aikavälillä. Se auttaa meitä myös analysoimaan pääomarakennetta, jonka tuella yrityksen on tarkoitus tuottaa kassavirtaa jatkossakin. Kehittyneiden maiden osakemarkkinoilla tällaisia kassavirtayhtiöitä on tuhatkunta.

Kassavirtayhtiöitä ovat viestintäpalveluiden piirissä esimerkiksi Publicis ja Facebook. Iso-Britanniasta löytyy vaikkapa Sage Group ja Bunzl. Suuryrityksistä kassavirtayhtiöitä ovat muun muassa Amazon, Microsoft, Apple ja Cisco. Mantramme on "sijoita hyvän kassavirran yhtiöihin, maksamatta ylihintaa osakkeista”. Jos vertaa vapaata kassavirtaa maksettuun hintaan, osakkeet näyttäytyvät joko alihintaisina, oikein hinnoiteltuina tai ylihintaisina. Olettaen, että kasvu ja laatu pysyvät vakiona, suosimme ilman muuta kohtuullisesti hinnoiteltuja osakkeita. Vaikka on selvää, että jotkut kalliit osakkeet jatkavat menestystarinaansa, on vaarallista systemaattisesti maksaa korkeita hintoja kokonaisesta liudasta osakkeita. Sen sijaan etsimme suhteellisesti aliarvostettuja kassavirtayhtiöitä.

Hinnoittelukurilla on väliä

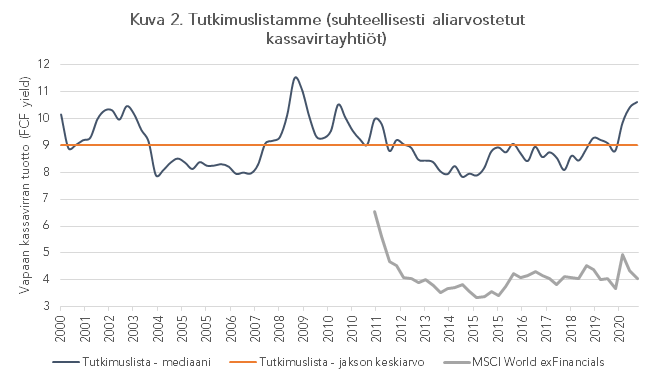

Osakemarkkinat hinnoittelevat tutkimuslistamme vuosien 2007-2009 finanssikriisin ja 2000-luvun alun taantumatasoille.

Data ja lähteet: Bloomberg, Evli Global Equities

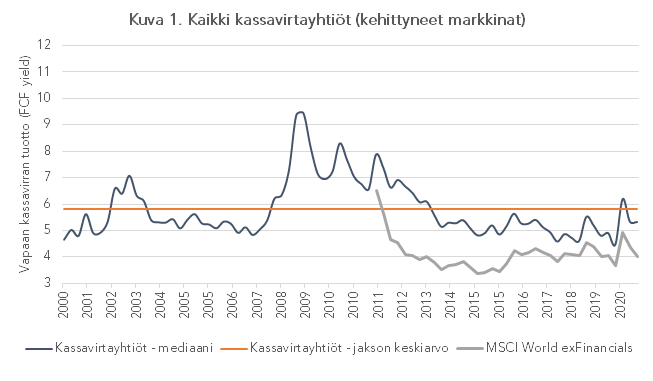

Kuva 1 esittää kaikkien kassavirtayhtiöiden tuotot (FCF yield) vuosina 2000 – 2020 (kehittyneillä markkinoilla). Vaihtelu on melko voimakasta 4.5 – 9.5 prosentin välillä ja huipentuu 9.5 prosenttiin vuosien 2008 – 2009 finanssikriisin aikana. 30.9.2020 tuotto oli 5.3 prosentissa, lähellä keskiarvoa. Tutkimuslistamme esitetään kuvassa 2. Vapaan kassavirran tuotto on suhteellisen vakaa ja korkea 7.8 – 11.5 prosentin välillä, 9 prosentin keskiarvolla – ajanjaksolla, jolla nähtiin vuoden 2000 IT -kupla, subprime- ja finanssikriisi 2007 – 2009, Euroopan velkakriisi 2011 – 2012, öljyn ja hyödykkeiden laskumarkkinat 2015 – 2016 ja koronapandemian vuosi 2020.

Tuotto ylittää 10 prosenttia vain taantumien aikana vuosina 2001-2003, 2008-2009 ja 2020! Emme innostu markkina-ajoituksesta, emmekä missään nimessä suosittele lyhytaikaista kaupankäyntiä sijoitusrahastoillamme. Sijoitusstrategiamme näkökulmasta nykyhetki näyttäisi kuitenkin hyvältä lähtöpisteeltä pitkän aikavälin osuudenomistajille.