Miten markkinat reagoivat Yhdysvaltain presidentinvaaleihin ja kunkin ehdokkaan poliittiseen agendaan? Onko valtion velalla väliä ja miksi Fed valitsi jumboleikkauksen?

Markkinat eivät pidä epävarmuudesta

Markkinat seuraavat tiukasti marraskuun 5. päivänä pidettäviä Yhdysvaltain presidentinvaaleja. Vaaleista on tulossa tiukat. U.S. News kertoi, että 15 piirikuntaa vaa’ankieliosavaltioissa voi ratkaista vaalit. Jos katsoo markkinoiden käyttäytymistä vaalien ympärillä, huomaa että markkinan volatiliteetti on koholla tulokseen saakka, minkä jälkeen se laskee. Lisäksi osakemarkkinat yleensä nousevat vaalituloksen jälkeen voittajasta riippumatta.

Tämä ei tarkoita sitä, että sillä ei olisi väliä, kuka voittaa. Donald Trumpin vallan aikana hän laski yritysten verotusta merkittävästi, mikä painoi lopulta vaakakupissa enemmän kuin hänen destabilisoiva ulkopolitiikkansa. Hänen kauppasotansa on etabloitunut pysyväksi piirteeksi Yhdysvaltain ulkopoliittisessa kartassa, jota Joe Bidenin hallinto on ylläpitänyt. Kiina-vastaisuus onkin viimeisiä asioita, joka yhdistää demokraatit ja republikaanit.

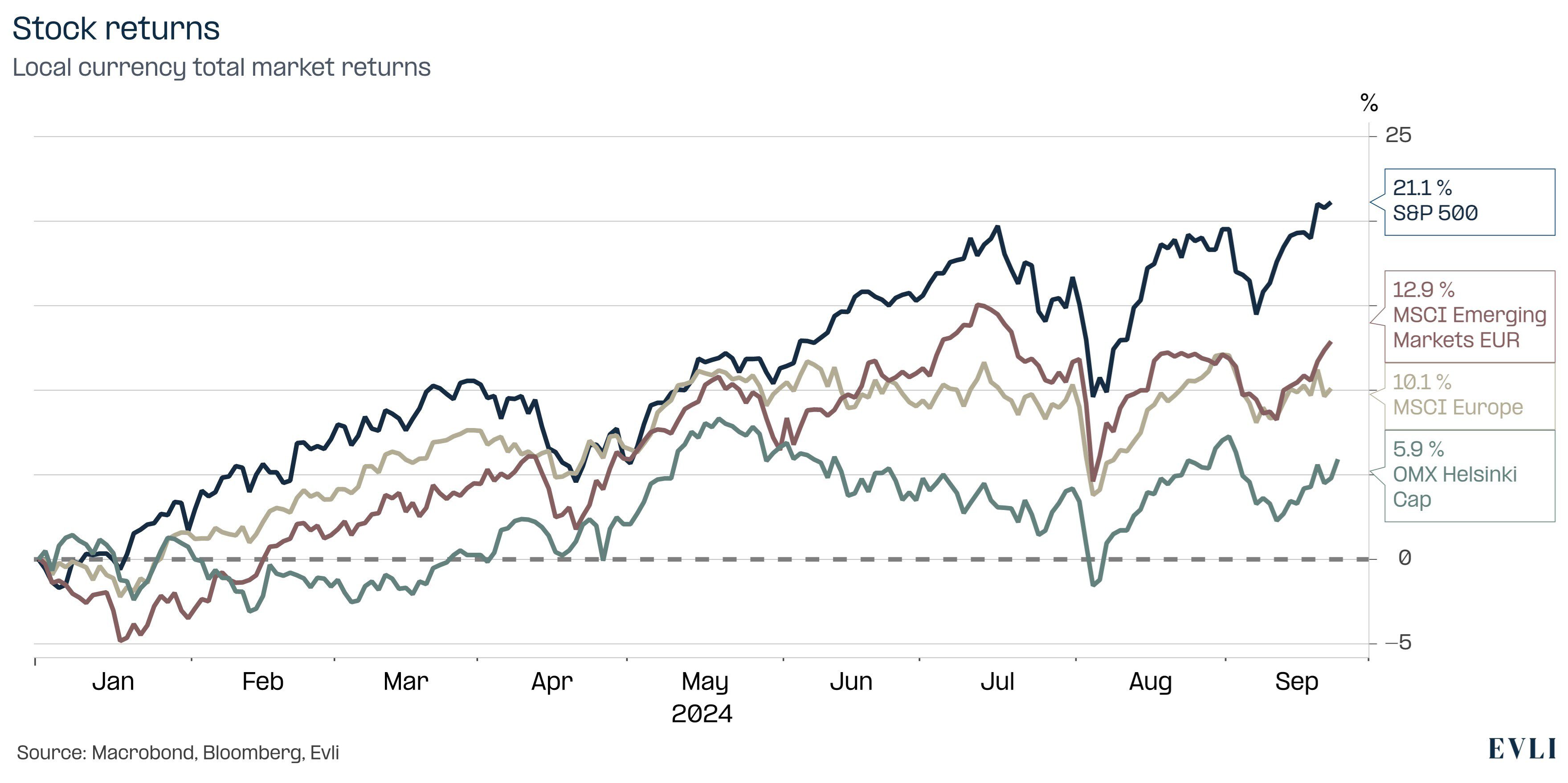

Kuvio 1: Osakemarkkinoilla on ollut hyvä vuosi

Protektionismi on pop

Kiina ja Venäjä ovat hyödyntäneet protektionismia aikaisemmin, tosin ne käyttävät sääntelyä tariffien sijaan. Esimerkiksi vuonna 2006 Venäjä asetti tuontikiellon moldovalaisille ja georgialaisille viineille sillä perusteella, että ne sisälsivät raskasmetalleja ja torjunta-aineita.

Protektionismi ja yritysverot voivat olla tärkeimmät kanavat, joiden kautta vuoden 2024 vaalit lopulta vaikuttavat markkinoihin. Trumpin kauppasodat iskevät kehittyvien markkinoiden ja eurooppalaisiin yrityksiin. Lisäksi ne haittaavat kansainvälisesti toimivia yhdysvaltalaisia yrityksiä, sillä eurooppalaiset iskevät takaisin. Kamala Harrisin voitto tarkoittaa taas korkeampaa yritysverotusta, mikä iskee kaikkiin yhdysvaltalaisiin yrityksiin.

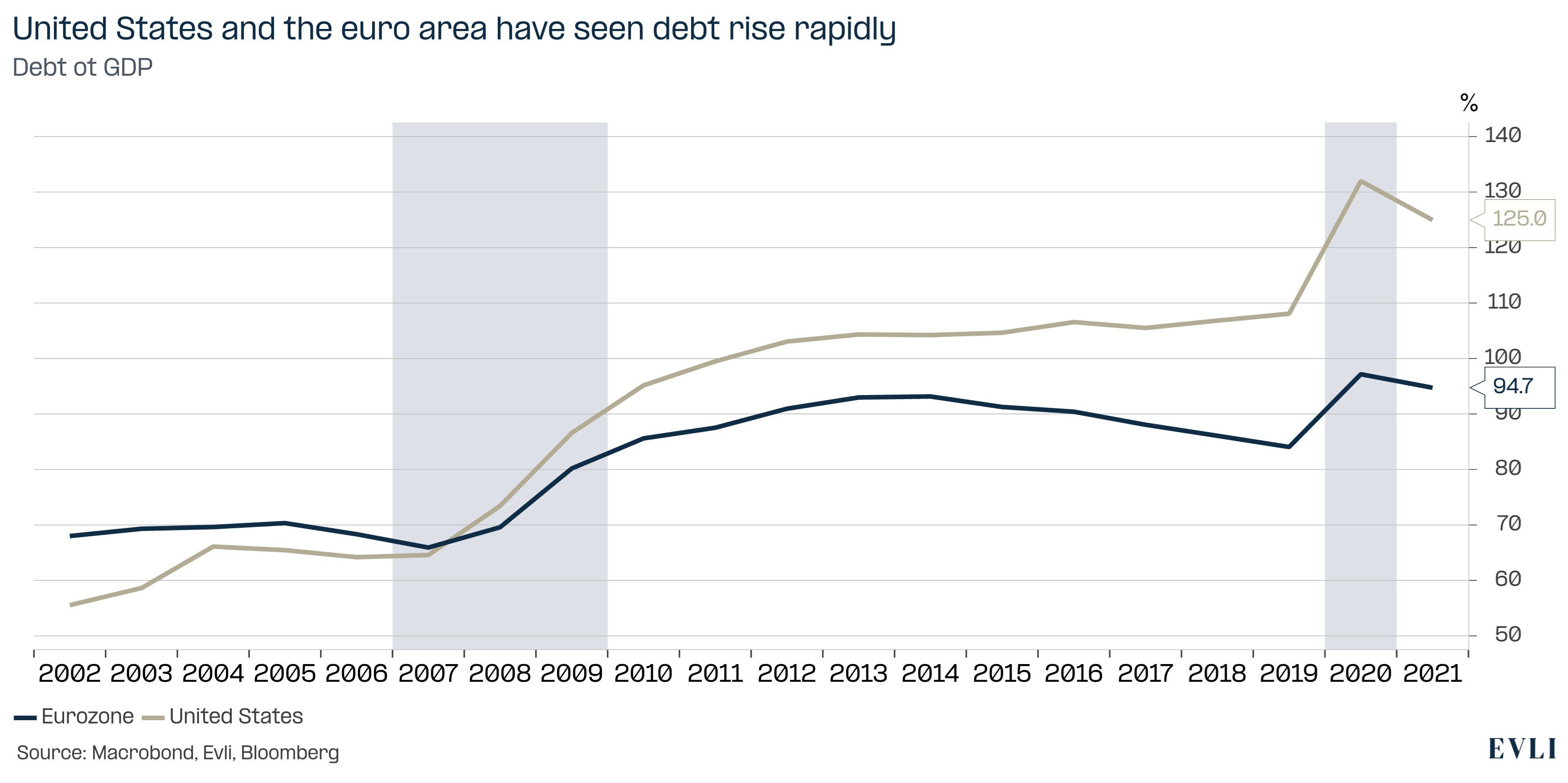

Ketään ei kiinnosta velkaantuminen

Voisi kuvitella, että velka olisi tärkeä teema Yhdysvalloissa, sillä julkinen velka suhteessa bruttokansantuotteeseen on yli 120 prosenttia. Vielä vuonna 2007 velkaa oli yli 60 prosenttia. Velka on keskittynyt julkiselle sektorille, sillä kotitalouksien ja yritysten taseet ovat vahvassa kunnossa. Myös suuret pankit ovat vuoden 2007 finanssikriisin jälkeisen sääntelyn takia vahvassa kunnossa. Pankkien ydinvakavaraisuus on noin 14–16 prosenttia, kun se oli 7–9 prosenttia vuonna 2007.

Poikkeuksen muodostavat osa kiinteistösektorista ja Yhdysvaltain paikallispankit. Nämä eivät kuitenkaan muodosta uhkaa koko järjestelmän kannalta, koske ne muodostavat suhteellisen pienen osan taloudesta ja pääomamarkkinoista.

Kuvio 2: Yhdysvallat on velkaantunut rivakasti

Missä menee kipuraja?

Globaalisti velka on keskittynyt julkiseen sektoriin, ja väestön vanhentumisen myötä paineet eivät ainakaan hellitä. Tärkeä kysymys onkin, miten velkakirjamarkkinat tulevat reagoimaan alituisesti kasvavaan velkataakkaan. Missä menee kipuraja?

Markkinat sallivat korkeamman velkataakan suuremmille talouksille. Tietenkin muutkin asiat vaikuttavat kalkyyliin kuin pelkkä velan määrä. Kriittistä on laskelma siitä, kykeneekö taho hoitamaan velkaansa tulevaisuudessa vai ei. Iso-Britannian pääministeri Liz Truss joutui eroamaan, kun markkina pillastui hänen vastuuttomaan talouspolitiikkaansa vuonna 2022. Iso-Britannian velka on reilut 80 prosenttia bruttokansantuotteesta, mikä ei ole erityisen suuri määrä.

Kiina on yksi nopeimmin velkaantuneista valtioista maailmassa, mutta lainaa ei ole otettu ulkomailta vaan omilta kansalaisilta. Hirmuvallan takia velkojien on vaikeampi realisoida saataviaan.

Yhdysvallat on ottanut yhteen velkakirjamarkkinan kanssa aikaisemminkin. 1990-luvun alussa velkakirjamarkkinat suivaantuivat Bill Clintonin taloudelliselle hallinnolle ja kymmenen vuoden korko nousi viidestä kahdeksaan prosenttiin. Julkinen velka suhteessa bruttokansantuotteeseen oli tuolloin maltilliset 60 prosenttia. Clinton taipui ja päätyi tasapainottamaan budjetin.

Ennen vanhaan korkomarkkina oli kovempi. Nykyään Yhdysvaltojen velka on ylittänyt 120 prosenttia ja velkakirjamarkkina on säyseä kuin lammas. Yhdysvaltain kymmenen vuoden korko on laskenut alle neljään prosenttiin.

Republikaanipuolueen vanha kaarti ainakin puhui fiskaalisen vastuun puolesta. Ronald Reaganin hallinto toisaalta käytti rahaa kuin roskaa. Mutta miksi velkakirjamarkkina ei reagoi jyrkemmin Yhdysvaltojen velkaantumiselle, vaikka se reagoi esimerkiksi Iso-Britannian pienemmille velkaantumisaikeille?

Syy voi olla se, että Yhdysvaltojen velkakirjoille ei ole vaihtoehtoa. 1990-luvun alussa Eurooppa oli taloutena lähempänä Yhdysvaltoja. Nyt Eurooppa ei suostu virkoamaan kasvumielessä ja velkaantumista on vaikea kitkeä väestön vanhentumisen myötä. Kiinan kasvuihme yskii. Vaihtoehtoa Yhdysvalloille ei näy horisontissa.

Jumboleikkaus

Keskuspankit ovat yhdistäneet rahapoliittiset voimansa elvyttääkseen talouksiaan. Yhdysvaltain keskuspankki Fed aloitti oman savottansa puolen prosenttiyksikön suuruisella ohjauskoron leikkauksella. Inflaatio on hellittänyt merkittävästi, minkä ansiosta Fed on voinut painottaa täystyöllisyystavoitettaan. Työmarkkinat ovat viilentyneet, vaikka ne ovat edelleen vahvat. Talous kasvaa Fedin mallien mukaan tällä hetkellä noin kolmen prosentin vuosivauhtia.

Jumboleikkaus herätti keskustelua, koska talouskasvu on selvästi trendikasvua nopeampaa. Puolen prosenttiyksikön leikkauksia tehdään yleensä kriisitunnelmissa.

Vaikuttaa siltä, että Fedin johto haluaa olla askeleen edellä. Inflaatio on lähes tavoitetasolla, ja talouden riskit ovat kallistuneet kasvun hidastumisen suuntaan. Työmarkkinat viilentyvät, vaikkakin ylikuumentuneilta tasoilta. Fed ei ole yksimielinen ja päätökseen liittyen nähtiin ensimmäinen eriävä ääni sitten vuoden 2005.

Keskuspankit jatkavat ohjauskorkojen alentamista. Fed viesti siirtyvänsä asteittaisempaan, 0,25 prosenttiyksikön koronleikkauksiin. Euroopan keskuspankki (EKP) jatkaa myös 0,25 prosenttiyksikön leikkauksilla, ja vuoden päästä markkina uskoo 12 kuukauden euriborin olevan lähellä kahta prosenttia. EKP uskoo Euroopan talouskasvun olevan tänä vuonna 0,8 prosenttia, joten elvytys olisi paikallaan. Kotitaloudet pitäisi saada jälleen kuluttamaan. Kiina aikoo lievittää hidastuvien asuntomarkkinoiden aiheuttamaa tuskaa uusilla leikkauksilla ja erityisesti asuntomarkkinoille suunnatuilla keventämistoimilla.

Myös kasvaneet velkataakat kiittävät matalampia korkoja.

Kuvio 3: Fed leikkaa korkoja