”Historia ei toista itseään, mutta se rimmaa.” Nämä usein Mark Twainin lausumiksi väitetyt sanat resonoivat tämänhetkisessä taloustilanteessa.

Aivan kuten vuonna 1994, Yhdysvaltojen keskuspankki alkoi vuonna 2022 nostaa korkoja hillitäkseen kasvavaa inflaatiota, mikä puolestaan herätti pelkoa tulevasta. Kolme vuosikymmentä sitten moni uskoi Fedin aggressiivisen otteen suistavan talouden raiteiltaan ja alkoi valmistautua rajuun laskuun. Sen sijaan talous laskeutuikin pehmeästi: kasvu hidastui, inflaatio jäähtyi ja Yhdysvallat vältti taantuman. Nyt, kun olemme jälleen samassa tienhaarassa, on aika pohtia, voiko historia rimmata jälleen. Kuten 1990-luvullakin, käynnissä on nyt useita oleellisia makrotrendejä ja maailman taloudet ovat matkalla eri suuntiin. Lisäksi Yhdysvaltojen vaalivuodet ovat tyypillisesti olleet hetkellisesti epävarmaa aikaa finanssimarkkinoilla.

Maailmantalous on matkalla eri suuntiin

Globaalin talouden näkymät ovat kahtalaiset. Kasvu jatkuu Yhdysvalloissa, siinä missä Eurooppa ja Kiina vielä hakevat vauhtiaan. Yhdysvaltojen talous on suuntaamassa kohti niin sanottua pehmeää laskua, tilannetta jossa talous jäähtyy, mutta ei ajaudu taantumaan. Muutamista viime aikojen heikommista taloudellisista indikaattoreista huolimatta kotitalouksien vakaa taloudellinen tilanne, yritysten vahvat fundamentit ja keskuspankkien kevyempi rahapolitiikka tukevat tätä lopputulemaa. Lisäksi yritysten tulokset ovat Yhdysvalloissa parantuneet jatkuvasti, mikä edelleen vahvistaa positiivisia talousnäkymiä maassa.

Samaan aikaan Euroopan taloushaasteet jatkuvat. Jonkinlaista valoa on kuitenkin jo nähtävissä tunnelin päässä. Mahdollisen kasvun odotetaan kiihtyvän vuonna 2025, joten Euroopan talouksilta voidaan nähdä odotettua parempaa kasvua. Tällä hetkellä palautumisen verkkainen tahti huolestuttaa edelleen.

Kehittyvillä markkinoilla Kiinan näkymät ovat heikot rakenteellisten haasteiden ja kuluttajien alhaisen luottamuksen ansiosta. Pekingin päättäjät ovat kuitenkin valmiita antamaan taloudelle piristysruiskeen, jos kasvu hidastuu entisestään.

Inflaatio laskee, kasvuhuolet nostavat päätään

Inflaatiorintamalla on tapahtunut tuntuva muutos. Inflaatio on haastanut kotitalouksia ja yrityksiä mutta on vihdoin kääntymässä laskusuuntaan. Hintojen jäähtyminen on tervetullut muutos, sillä se helpottaa kuluttajien taakkaa ja lisää yritysten investointeja. Taantuman riski näyttää vähäiseltä inflaatiopaineen hellittäessä heikoista makrotalouden luvuista huolimatta. Yritysten terveiden taseiden ja kotitalouksien vahvojen fundamenttien ansiosta voidaan odottaa, että talous pysyy vakaana, eikä ikäville yllätyksille ole juurikaan tilaa.

Kausittaista epävarmuutta markkinoilla

Loppukesä ja alkusyksy ovat tunnetusti epävarmaa aikaa finanssimarkkinoilla, eikä tämä vuosi ole poikkeus. Vuoden viimeisellä neljänneksellä pärjäävät yleensä parhaiten korkeariskisemmät omaisuusluokat, etenkin osakkeet. Myös Yhdysvaltojen vaalivuodet lisäävät epävarmuutta markkinoilla, ja vaalit pitävät sijoittajat nytkin varpaillaan. Laajempi markkinanäkymä on kuitenkin positiivinen, ja moni kehityskulku suosii nyt osakkeita.

Osakemarkkinoita tukevia tekijöitä ovat:

- Keskuspankkien koronlaskut

- Tekoälysijoitusten jatkuminen

- Yritysten tuloksien vahva kehitys

Näiden tekijöiden yhdistelmä tekee riskialttiimmista markkinoista, kuten osakkeista, erityisen houkuttelevia lyhyellä tähtäimellä.

Omaisuusluokat

Osakkeet: Ylipaino Yhdysvalloissa

Yhdysvallat erottuu edelleen edukseen osakemarkkinoilla. Vahva talouskasvu, yritysten hyvä tuloskehitys sekä tekoälyinvestoinnit tukevat alueen osakkeiden parempaa suhteellista markkinakehitystä. Koska edessä ei todennäköisesti ole taantumaa, yhdysvaltalaisten osakkeiden ylipainotuksemme jatkuu. Vahvaa tuloskasvua ja taloudellista vakautta suosivat sijoittajat keskittyvätkin nyt Yhdysvaltoihin muiden markkinoiden sijaan.

Yhdysvaltojen ulkopuolisista sijoitusmahdollisuuksista harkitsemisen arvoisia ovat eurooppalaiset kiinteistöyhtiöt. Nämä korkotason muutoksille herkät yritykset ovat kärsineet korkeasta inflaatiosta ja kireästä rahapolitiikasta, mutta niillä on paljon voitettavaa korkotason laskiessa. Kun korkojen lasku tulee entistäkin tuntuvammaksi, sektorilta voidaan odottaa parempaa suhteellista tuottokehitystä.

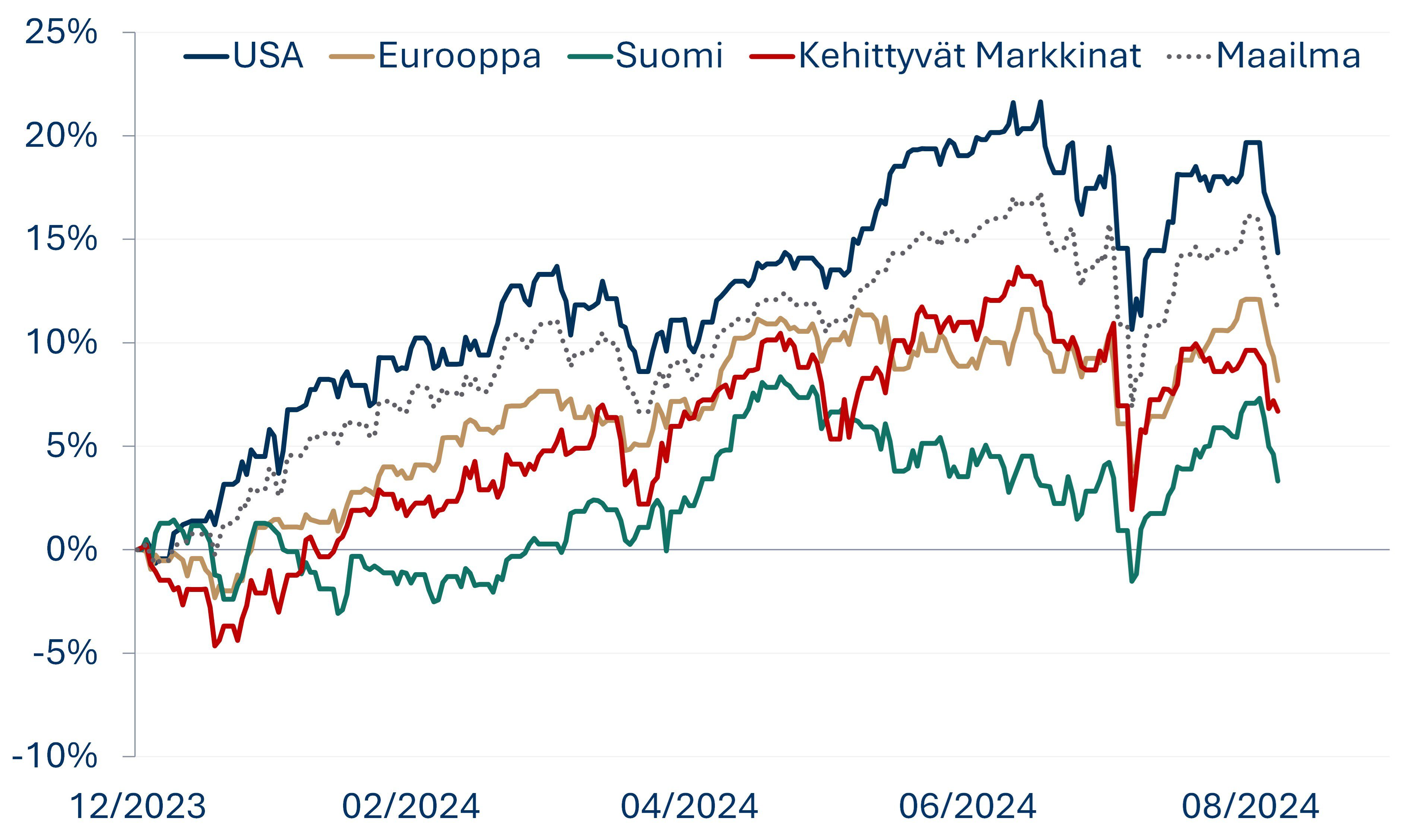

Osakemarkkinoiden tuotto 2024

Lähde: Evli, Bloomberg, kokonaistuotot euroissa per 6.9.2024, Maailma on MSCI All-Country World-indeksi

Korkosijoitukset: Keskiössä yrityslainat ja kehittyvien markkinoiden joukkovelkakirjat

Korkopuolella yrityslainat tarjoavat hyvää tuottoa tilanteessa, jossa keskuspankit laskevat korkotasoa ja taantumariski on matala. Koska koronlaskuja on vielä edessä, joukkovelkakirjat ovat houkutteleva vaihtoehto tuottoa tavoitteleville sijoittajille. Tämä markkinasegmentti hyötyy houkuttelevasta tuottotasosta ja yritysten vahvoista fundamenteista.

Kehittyvien markkinoiden joukkovelkakirjat ovat nekin kiinnostava mahdollisuus. Koska kehittyvien markkinoiden keskuspankit ovat ajamassa entistä stimuloivampaa rahapolitiikkaa ja kasvunäkymät vaikuttavat melko vakailta, nämä joukkovelkakirjat tarjoavat korkeampaa tuottoa kuin niiden vastinparit kehittyneemmillä markkinoilla.

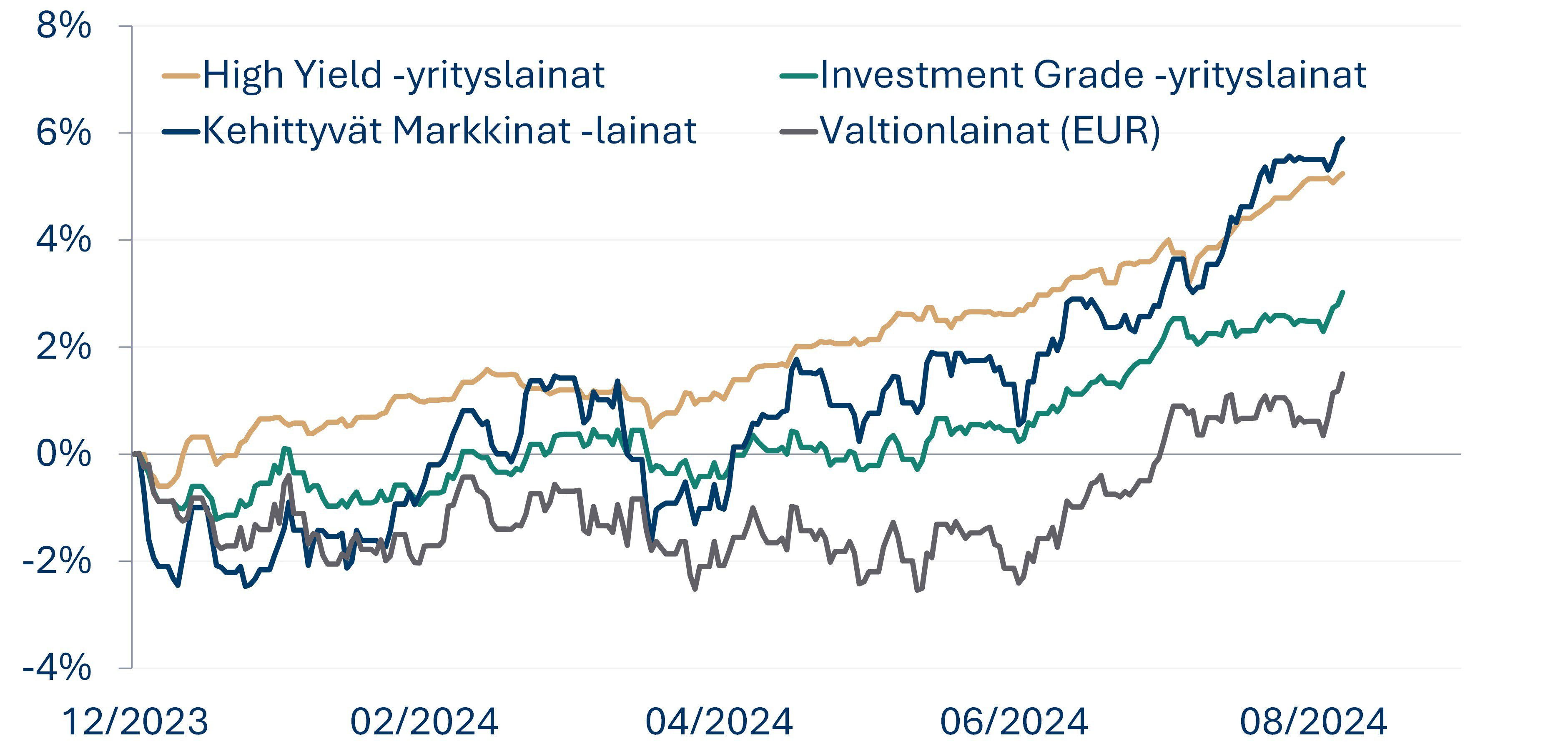

Korkotuotot vuonna 2024

Lähde: Evli, Bloomberg, kokonaistuotot euroissa per 6.9.2024

Seuraa näitä teemoja

Loppuvuoden sijoitusnäkymiä muovaavat nämä trendit:

- Yhdysvaltalaiset osakkeet: Vankat taloudelliset fundamentit, tekoälyn vauhdittama kasvu ja välittömän taantuman riskin olemattomuus tekevät alueesta houkuttelevan.

- Eurooppalaiset kiinteistöt: Korkoherkät eurooppalaisyhtiöt hyötyvät keskuspankkien höllemmästä rahapolitiikasta ja joukkovelkakirjojen korkotasojen laskusta.

- Yrityslainat ja kehittyvien markkinoiden joukkovelkakirjat: Edessä olevien koronlaskujen ja kelvollisten kasvunäkymien ansiosta kyseiset korkomarkkinat houkuttelevat edelleen tuottohakuisia sijoittajia.

Yhteenveto

Jatkamme edelleen lievää osakkeiden ylipainotusta, koska osakkeet tulevat todennäköisesti tuottamaan joukkovelkakirjamarkkinoita paremmin vuoden 2024 lopussa. Vaikka alueiden kasvu onkin epätahtista, laajemmassa kuvassa näkymät ovat mielestämme positiiviset etenkin yhdysvaltalaisten osakkeiden sekä yrityslainojen ja kehittyvien markkinoiden joukkovelkakirjojen osalta. Inflaatio on jäähtymässä, keskuspankit ovat valmiita koronlaskuihin ja tulokset kasvussa: nämä merkit viittaavat siihen, että loppuvuosi voi olla vahva sijoittajille. Näkemyksellemme merkittävimmät riskit liittyvät kasvuun: Yhdysvaltojen työllisyyden heikkenemisen jatkuminen tai Donald Trumpin mahdollinen presidenttiys saattavat lisätä pelkoja heikommasta taloudesta vuotta 2025 lähestyessä.