Kulunut vuosi on ollut poikkeuksellinen sijoittajille. On hämmästyttävää todeta, että vaikka maailmantalous oli vapaassa pudotuksessa 12 kuukautta sitten koronaviruspandemian alkuvaiheessa, keskuspankit ja muut päättäjät olivat yllättävän valppaina.

Sekä talouksien että markkinoiden pelastamiseksi toteutettiin erilaisia elvytystoimia. Pelastustoimet olivat massiivisia: yli 20 biljoonan dollarin (20 000 000 000 000) raha- ja finanssipoliittisten elvytysten kokonaismäärä tuki toipumista vuoden 2020 koronakriisistä. Sodanjälkeisen historian syvin taloustaantuma näyttäisi olevan myös yksi lyhyimmistä. Shokkityyppisenä taantumana, koronakriisi on tosin ollut hyvin harmillinen kuolemantapauksien ja muiden sosiaalisten ongelmien takia.

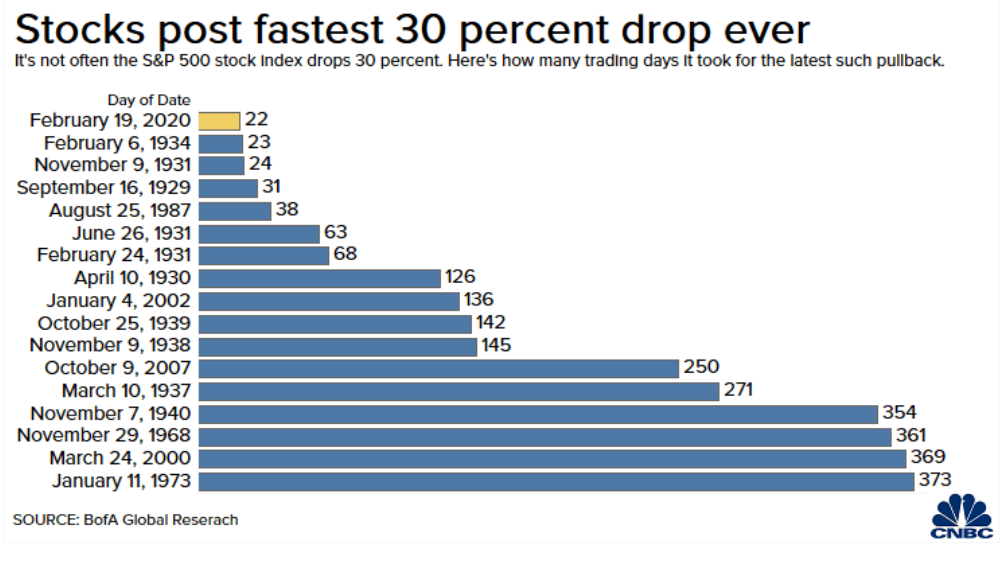

Lähde: CNBC

Vaikka taloudellisia tappioita korjataan edelleen, rahoitusmarkkinoiden kustannukset ovat olleet yllättävän maltillisia. Vaikka pörssiromahdus oli vakava, se kesti vain reilun kuukauden päivät! Viime vuoden jälkeen osakemarkkinat ovat taas nousseet uusiin ennätyksiinsä.

Reflaation vuosi 2021

On edelleen olemassa hyviä syitä miksi osakemarkkinoiden nousu voisi jatkua tänä vuonna. Vuoden 2021 reflaatioympäristö antaa edelleen tukea riskillisten omaisuusluokkien hinnoille.

Ensinnäkin maailmanlaajuinen taloussykli on siirtymässä laajempaan kasvuvaiheeseen tänä vuonna, vietettyään suurimman osan ajasta toipumisvaiheessa viime vuoden huhtikuusta lähtien. Toki, meidän täytyy ensin nähdä talouksien avautuminen alkukeväästä, kun koronaviruksen toinen aalto hiipuu.

Toinen syy on, että monet maat ympäri maailmaa suunnittelevat edelleen lisää finanssipoliittisia elvytystoimia. Esimerkiksi Yhdysvaltain hallinto suunnittelee lähes 2 biljoonan dollarin finanssipoliittista suunnitelmaa vuoden 2021 alussa. EU laittaa myös tänä vuonna liikkeelle 750 miljardin euron elvytysrahastonsa. Lisäksi keskuspankit ostavat edelleen runsaasti varoja, pääasiassa joukkovelkakirjoja, ja ovat todennäköisesti vuosien päässä nostamasta ohjauskorkojaan.

Lisäksi osakkeet tarjoavat edelleen houkuttelevan riskipreemion. Toisin sanoen, vaikka absoluuttiset arvostukset ovat korkeita monilla markkinoilla, suhteelliset arvostukset korkosijoituksiin ovat kuitenkin houkuttelevia.

Rotaatiota markkinoilla

Pääomamarkkinoiden alla oleva suurempi muutos voi saada aikaan useita rotaatioita. Muutoksen aikoina – kun talouden ajurit muuttuvat – aiempina vuosina toimineet markkinateemat alkavat tuottaa heikommin ja uudet teemat ottavat markkinajohtajuuden. Nousevista valtionlainakoroista voi tulla yksi mielenkiintoisimmista markkinoiden muutoksista pitkään aikaan.

Viime vuoden lopusta lähtien sijoittajat ovat alkaneet siirtyä pois kalliista korkosijoituksista, kuten valtionlainoista. Sen sijaan osakkeet ja high yield-yrityslainat ovat hyötyneet tästä rotaatiosta. Sijoittajien etsiessä uusia tuotonlähteitä, myös vaihtoehtoiset omaisuusluokat, kuten pääomasijoitukset ja infrastruktuuri, hyötyvät edelleen positiivisista rahavirroista.

Vaikka keskuspankit pitänevät lyhyet ohjauskorot alhaisina vielä pitkään, pitkät korot voivat nousta paljon enemmän kuin markkinat odottavat. Tällaisessa taloustilanteessa keskuspankit eivät loppupeleissä pysty ohjailemaan korkokäyrää, mikä johtaa pitkien korkojen nousuun ja korkokäyrän jyrkkenemiseen.

Tällaisen suuremman makroteeman esittäminen on aina vaarallista. Mutta näkemys korkeammille pitkille koroille ei ole pitkiin aikoihin ollut vahvempi kuin nyt. Historiallisesti, kun likviditeetin kasvu on ollut niin voimakasta kuin viimeisen vuoden aikana, se on lähes aina nostanut hintapaineita. Kyllä, inflaatio voi olla suurin makroriski tulevassa taloussyklissä. Varsinkin Yhdysvalloissa. Ja hintapaineet todennäköisesti ”läikkyisivät” myös muihin maihin.