Mitä sijoittajan tulisi ajatella listautumisannin rakenteesta?

Kun uusi listautumisanti julkisestaan, ensimmäiset kommentoijat tyypillisesti ottavat kantaa järjestelyn rakenteeseen. Toimittajien, bloggareiden, sijoitusgurujen ja keskustelupalstojen kommentaattoreiden pikahavainnot luovat sijoituskohdetta arvioivalle sijoittajalle ensimmäisen mielikuvan, sijoittaako vai ei. Osakeanti – Hyvä? Vanhojen osakkeiden myynti – Rahastusta?

Listautumisen yhteydessä järjestettävän osakeannin kokoa ohjaa listautuvan yhtiön strategia ja strategian toteuttamiseen tarvittavan pääoman määrä. Joissain tapauksissa saattaa olla, että listautuvan yhtiön liiketoimintamalli tai kassavirtaprofiili on sellainen, että se tarvitsee uutta omaa pääomaa vähän tai ei välttämättä lainkaan. Vaikka suurta pääoman tarvetta ei olisikaan, listautuminen ja omistajapohjan laajentaminen voi silti olla yhtiön oman toiminnan kehityksen sekä nykyisten ja uusien omistajien kannalta järkevää.

Pääomasijoittajaomisteisten yhtiöiden listautumisanneissa vanhojen osakkeiden myynti on tyypillisesti merkittävässä roolissa. Pääomasijoituksia hallinnoivan yhtiön omille rahastosijoittajilleen antama lupaus on palauttaa rahat korkoineen takaisin määräajassa, mistä johtuen ne aina päivän päätteeksi exitoivat omistuksensa, tavalla tai toisella. Pääomasijoittaja ei käytännössä koskaan pysty myymään kuin osan omistuksestaan listautumisannin yhteydessä, ja tyypillisesti pääomasijoittaja jatkaakin merkittävänä osakkeenomistajana vielä hyvän matkaa listautumisannin jälkeen. Listautumisanti mahdollistaa kuitenkin omistuksen merkittävän vähentämisen ja luo polun omistuksen myymiseen lopulta vaiheittain. Jälkimarkkinakehityksen osalta sekä vanhojen että uusien osakkeenomistajien intressi on sama - varmistaa yhtiön liiketoiminnan kehittäminen ja siten mahdollisimman hyvä osakekurssin ja likviditeetin kehitys.

Yksi listautumiskriteereistä on riittävä yleisön hallussa vapaasti vaihdettavissa olevien osakkeiden määrä eli ns. free float. Vähintään 25 prosenttia päälistalle listautuvan yhtiön osakkeista tulee olla yleisön hallussa. Usein listautuvan yhtiön vanhojen osakkeenomistajien osakeomistus ei täytä free floatin määritelmää, esimerkiksi listautumista seuraavien luovutusrajoitusten takia. Tästä johtuen välittömästi listautumisannin jälkeen oleva free float rakentuu usein kokonaisuudessaan uusien sijoittajien varaan. Listautuvan yhtiön ei välttämättä ole tarpeen kerätä pääomaa ja laskea liikkeeseen uusia osakkeita free float -edellytystä vastaavaa määrää. Ei ole myöskään kenenkään osakkeenomistajan intressissä dilutoida osakekohtaisia tunnuslukuja tarpeettomasti. Tällöin listalleottokriteerien täyttymisen edellytyksenä saattaa olla osakeantia täydentävä vanhojen osakkeiden myynti. Koko listautumisjärjestelyä ei siis välttämättä voi toteuttaa, jos vanhat osakkeenomistajat eivät ole valmiita tekemään tilaa uusille sijoittajille.

Usein kuulee kritiikkiä listautumisannin yhteydessä järjestettävästä osakemyynnistä, ja usein törmää termiin rahastus. Tulisiko sijoittajan siis pysyttäytyä pois järjestelyistä, joissa vanhat osakkeenomistajat myyvät osakkeitaan, siis esimerkiksi pääomasijoittajien listaamien yhtiöiden järjestelyistä?

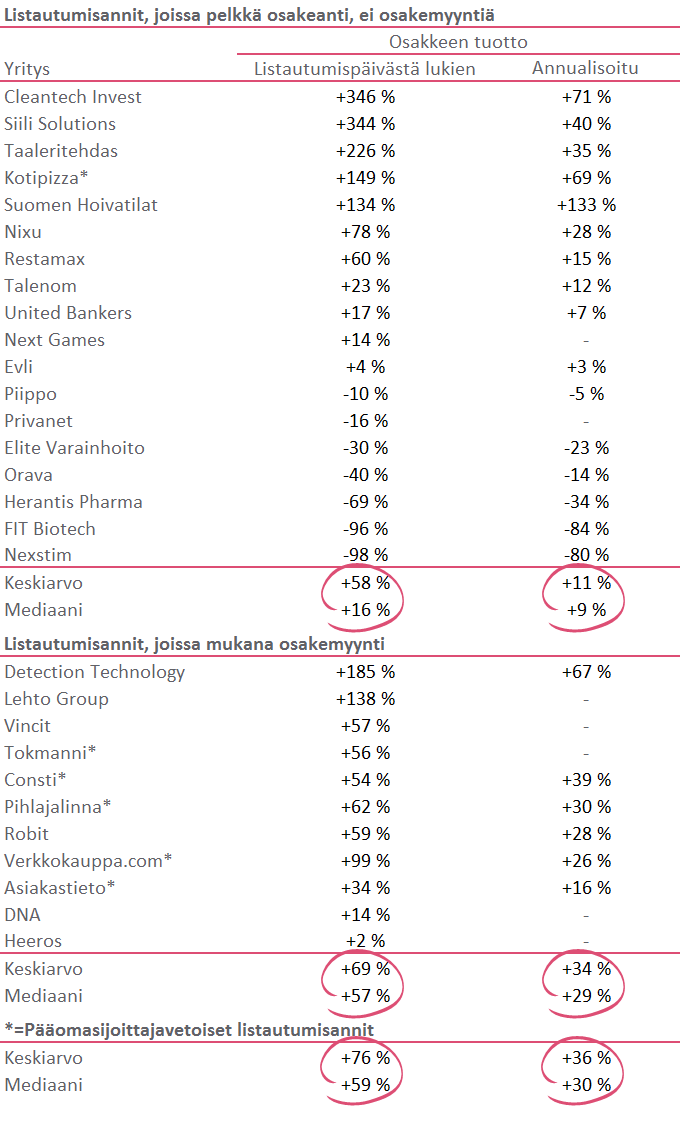

Kun tarkastellaan Helsinkiin viime vuosina listattuja yhtiöitä ja näiden jälkimarkkinakehitystä, pääomasijoittajien listaamat yhtiöt sekä muut järjestelyt, joissa on ollut yhdistetty osakeanti ja –myynti, eli ”rahastuksesta” syytetyt yhtiöt, ovat menestyneet keskimääräistä paremmin. Järjestelyt, jotka ovat koostuneet osakeannista ja –myynnistä ovat tuottaneet antiin osallistuneelle sijoittajalle keskimäärin 69 prosentin kokonaistuoton. Pääomasijoittajien omistamien yhtiöiden listautumisanteihin osallistuvalle sijoittajalle kokonaistuotto on ollut 76 prosenttia. Puhtaasti osakeantiin perustuvien listautumisantien osalta vastaava luku on ollut 58 prosenttia.

Yllä olevasta ei voi tietenkään vetää johtopäätöksiä siitä, ratkaiseeko listautumisannin rakenne sijoituksen järkevyyttä. Sijoituspäätöksen tulee aina perustua huolelliseen tapauskohtaiseen arviointiin. Voidaan kuitenkin todeta, että systemaattisesti sellaisia järjestelyjä, joissa on elementtinä annin lisäksi vanhojen osakkeiden myyntiä, karttanut sijoittaja on mahdollisesti jättänyt analysoimatta useita mielenkiintoisia tilaisuuksia.

Listautumisannin euromääräinen koko ja osakkeen likviditeetti jälkimarkkinalla ovat erityisesti isoille sijoittajille, kuten sijoitusrahastoille, erittäin tärkeitä sijoituskriteereitä. Aktiivinen jälkimarkkina ja tehokas hinnanmuodostus, jotka perustuvat monipuoliseen sijoittajakuntaan ja hyvään free floatiin, ovat sekä vanhojen että uusien osakkeenomistajien etu. Usein pelkkä osakeanti ei riitä riittävän likviditeetin muodostumiseen.

Osakesijoittajien kannalta on erittäin hyvä asia, että listautumisesta on muodostunut toimiva exit-väylä myös pääomasijoittajille. Helsingin pörssiin on tullut erittäin mielenkiintoisia, ammattimaisesti johdettuja ja laadukkaita sijoituskohteita.

Ota yhteyttä +358 9 4766 9926 tai olli.kangasniemi@evli.com

{{cta('32f14217-3e5c-4693-ba16-0055a7e39cef')}}